El formulario 1040 y sus variaciones

por Jose Diaz | marzo 3, 2022 | Blog

Catalogada como “la madre de todos los formularios de impuestos en EE.UU.” el formulario 1040 y sus variaciones son preparadas y presentadas por más de 150 millones de personas año a año.

Solo este año se espera que 176.2 millones de individuos y parejas casadas presenten su declaración de impuestos a través del formulario 1040, según reporte de The Tax Foundation.

Pero… ¿Qué es el formulario 1040? ¿Para qué se usan sus distintas variaciones y anexos? Damos respuesta a estas preguntas y ofrecemos otros tips de valor en esta breve entrega

¿Qué es el formulario 1040 en EE.UU.?

El formulario 1040 es el documento empleado por personas naturales (individuos o parejas casadas) para presentar su declaración de impuestos federales en Estados Unidos.

Y se usa por los contribuyentes individuales y parejas no sólo para declarar, también puede servir para:

- Aplicar para las deducciones

- Aplicar y/o reclamar créditos fiscales

- Informar ingresos estimados al IRS

- Calcular el reembolso de impuestos

- Determinar la factura de impuestos a pagar.

La estructura del formulario 1040 ¿Es complicada?

Muchos contribuyentes piensan que el formulario 1040 puede ser complicado o confuso, de hecho, una entrega reciente del US News destaca cómo en el 2018 el formulario fue objeto de revisión y de modificaciones con miras a hacerlo más simple y entendible, pero según expertos el cambio no fue del todo efectivo.

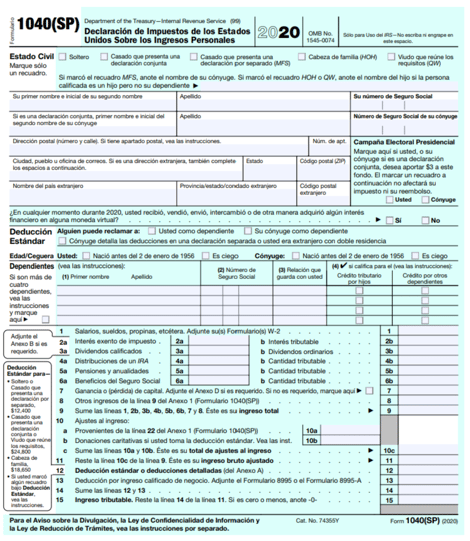

Sin embargo una revisión detenida del formulario 1040 te lleva a advertir cuatro secciones primordiales:

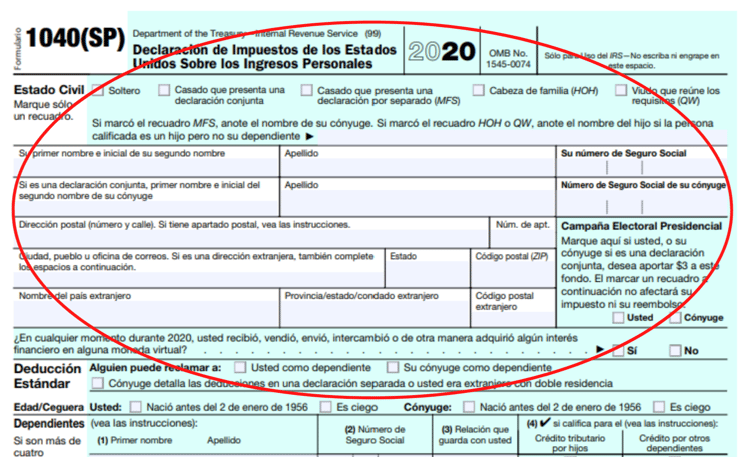

1. Datos generales:

La parte superior del formulario se concentra en recabar tus datos personales, nombre completo, de la pareja si declaran conjunto, dirección fiscal, estado civil a efecto fiscal y finalmente dependientes.

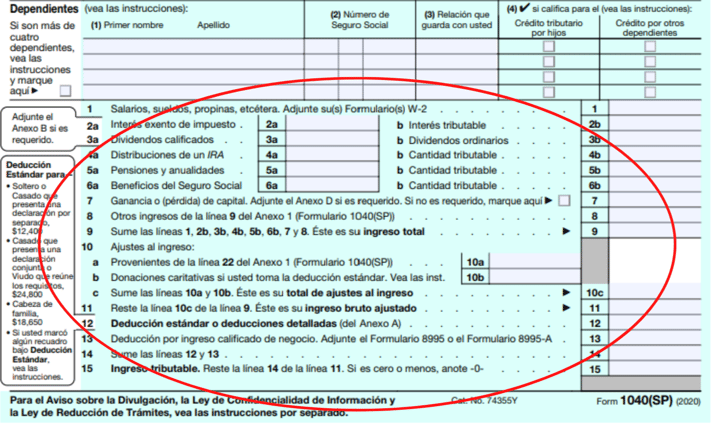

2. Sección de contabilización de ingresos y deducciones

La segunda parte tiene un claro propósito: contabilizar tus ingresos y las deducciones que buscas reclamar.

Su objetivo es calcular tu ‘renta imponible’ o ‘ingreso tributable’ es decir, la cantidad de tus ingresos que será sujeta a impuestos y/o reclamo de créditos fiscales, lo puedes ver en la parte final del formulario (línea 15).

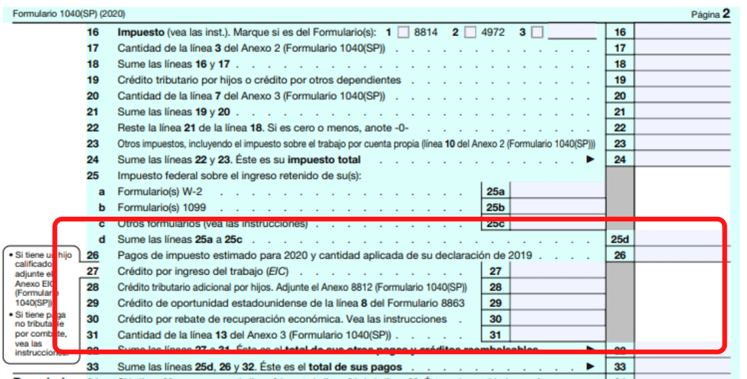

3. Sección de retenciones y créditos

Ya en la página 2 encuentras una tercera sección, correspondiente a los créditos fiscales por los que puedes optar y que deducen dólar por dólar tu factura de impuesto.

Allí además ofrecerás el detalle del impuesto retenido o pagado de manera anticipada.

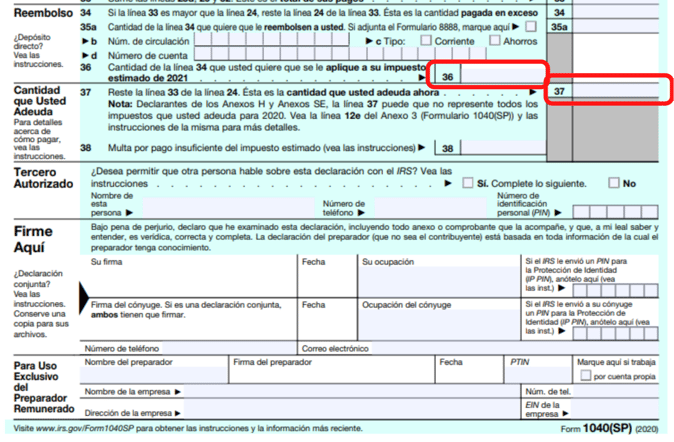

4. Sección de cálculo de reembolso o impuesto adeudado

Finalmente tendremos una sección del formulario 1040 donde se determina el reembolso de impuestos, ello si la cantidad en retención y los créditos a los que califica superan tu factura de impuestos.

Por el contrario, si los primeros no cubren tu factura entonces, en esta sección conocerás la cantidad de impuestos adeudados.

Blog: ¿Quiénes deben declarar impuestos en Estados Unidos?

5. Anexos del formulario 1040

Luego tendremos una serie de Anexos del formulario 1040 (también conocidos como 'schedules'), que puedes usar (o no) según tu situación fiscal.

Son realmente prácticos ya que permiten que el formulario 1040 se torne innecesariamente largo y complicado.

Son diversos, los más comunes son:

- Anexo 1: Cuando necesitas reportar otros ingresos y ajustes adicionales que no están contemplados en la segunda sección del formulario 1040, como: Pensiones alimenticias, alquileres, ingresos por actividad agrícola, beneficio de desempleo, entre otros.

- Anexo 2: Para informar otros impuestos, como impuesto mínimo alternativo, impuesto al trabajo por cuenta propia, sobre el empleo doméstico, entre otros.

- Anexo 3: Para ofrecer detalles de una serie de créditos fiscales reembolsables y no reembolsables

- Anexo A: Cuando queremos detallar deducciones y reclamarlas.

- Anexo B: Lo usaremos para informar los ingresos por intereses y dividendos superiores a US $1,500.

- Anexo C: Aplica especialmente para quienes trabajan por cuenta propia, contratistas independientes, propietarios de una firma personal, dueños de una LLC de un solo miembro.

- Anexo D: Para reportar ganancias o pérdidas por inversión en capital, cuando te envían una Forma 1099-B.

- Anexo E: Cuando recibes regalías o tienes propiedad en una empresa que figura como ‘entidad de traspaso’ (partnerships, LLCs de más de un socio, o corporaciones S).

- Anexo F: A través del cual los agricultores reportan sus ganancias o pérdidas.

- Anexo H: Cuando debes reportar impuestos y retenciones por empleados domésticos.

- Anexo R: Para que las personas mayores o discapacitadas reclamen sus créditos fiscales.

Una vez hecho un paseo por el formulario 1040, sus secciones y anexos veamos ahora sus variaciones.

Blog: Conoce paso a paso cómo declarar y pagar impuestos en EE.UU.

Las variaciones del formulario 1040

Unas vigentes y otras derogadas hace apenas un par de años, pero estas son las variedades que encontrarás del formulario 1040.

- Formulario 1040(SP): Desde el 2020, y como un logro para la comunidad latina, tenemos el formulario 1040 en español, lo que facilita mucho el proceso para los hispanohablantes, tal como lo recalca una nota de prensa del IRS.

- Formulario 1040-SR: Otra nueva versión del formulario 1040 dirigida a las personas mayores, con un tamaño de fuente mayor y variaciones en la sección de deducciones.

- Formulario 1040-ES: Es el formato en el cual los trabajadores autónomos, contratistas independientes o los llamados Freelancers hacen su declaración de impuestos trimestrales estimados.

- Formulario 1040-NR: Para extranjeros no residentes, es decir, aquellos que no cumplen los requisitos de Tarjeta Verde o prueba de presencia sustancial y estén involucrados en el comercio o los negocios en los EE.UU.

- Formulario 1040-V: Actúa como un comprobante de pago en físico de la cantidad de impuestos adeudados (cuando decide pagarse por medios no electrónicos).

- Formulario 1040-X: Para presentar cualquier enmienda a la declaración de impuestos.

- Formularios 1040-EZ y 1040-A: Estos formularios quedaron derogados desde diciembre del 2017 y ya no tienen uso.

Algunas novedades del formulario 1040 para el año fiscal 2021 (temporada 2022)

Año a año los cambios en la legislación fiscal traen también cambios o modificaciones al Formulario 1040 y ahora no es la excepción.

En la temporada fiscal 2022 tenemos el crédito tributario por hijos mejorado (línea 28 del formulario) y sus pagos anticipados, así como las conciliaciones por los pagos de estímulo recibidos (línea 30) lo que añade un poco de complejidad.

En el formulario 1040 que aplica para el 2021, después de los datos personales hay una pregunta que llama la atención:

“En cualquier momento durante 2021, ¿recibió, vendió, intercambió o de otra manera enajenó usted algún interés financiero en alguna moneda virtual?”

Y es que según entrega de US News, el IRS está tomando medidas álgidas para que los tenedores o quienes hacen trading con criptomonedas declaren sus ganancias o pérdidas de capital.

Esta es nuestra breve entrega para presentar a el formulario 1040 y sus variaciones, esperamos te haya permitido comprender mejor a la madre de los formularios de impuestos en EE.UU.

Si tienes dudas sobre el formulario 1040 y sus variaciones, en GBS Group tus comentarios son bienvenidos.